发行对象为产业型战略投资人浙江海港集团-电子烟国际货代

| 作者:飞时达北京国际快递公司 | 2022-07-29 阅读数:494 |

招商港口方面,拟通过引进产业战略投资人,加码长三角布局。具体方案为:招商港口拟非公然发行5.77亿股,募资总额约109亿元,发行对象为产业型战略投资人浙江海港团体。其中,浙江海港团体的认购价格为19.31元,当日招商港口收盘价为16.85元,溢价约15%。募资完成后,浙江海港团体占招商港口股份为23.08%,将成为后者第二大股东。

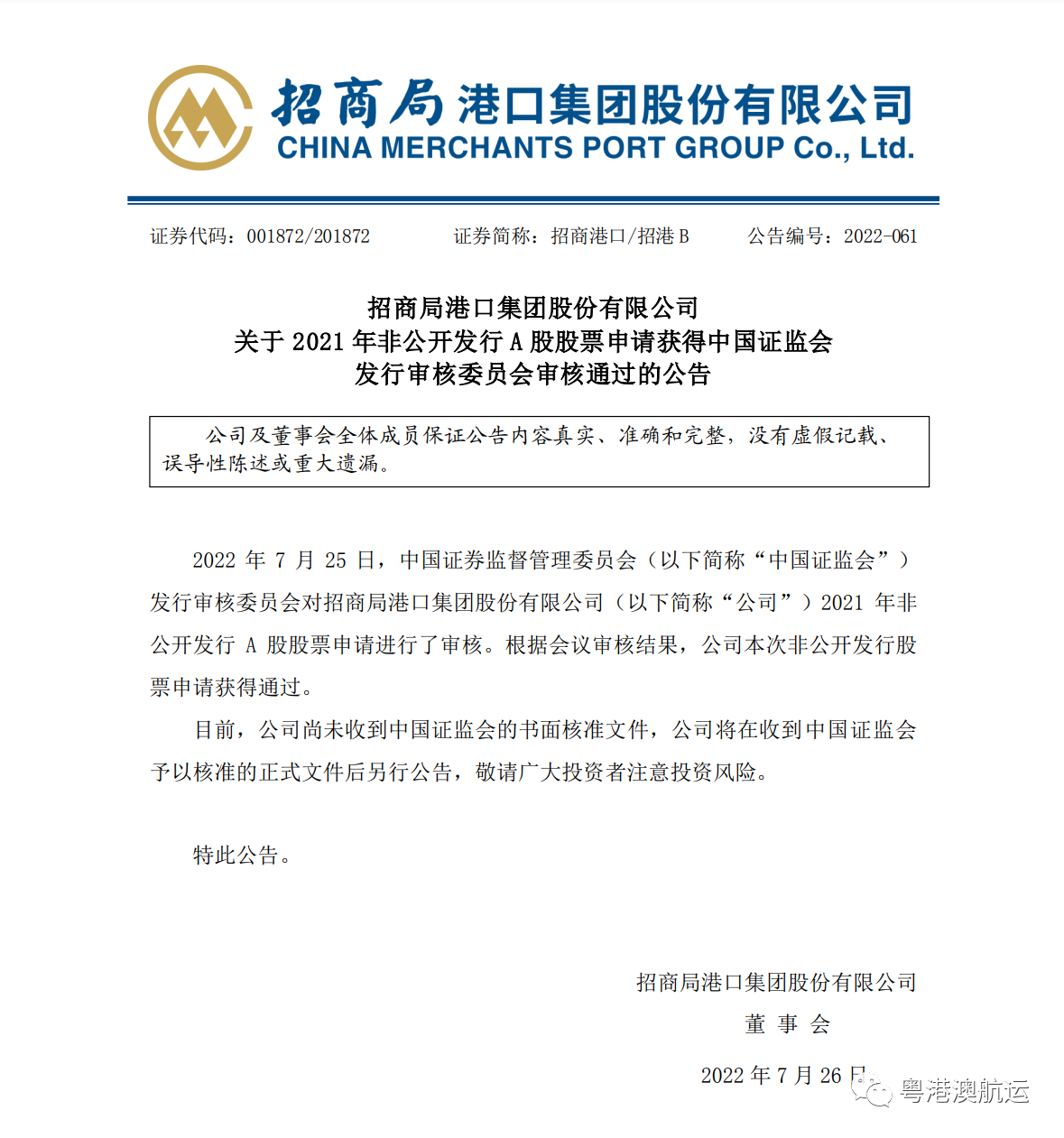

近日, 招商局港口团体股份有限公司(简称“招商港口”,0018172)发布公告称,中国证券监视治理委员会(简称“中国证监会”)发行审核委员会对招商局港口团体股份有限公司2021年非公然发行A股股票申请进行了审核。根据会议审核结果,该公司本次非公然发行股票申请获得通过,标志着招商港口引进浙江省海港投资运营团体(简称“浙江海港团体”)作为战略投资者获监管批准。

招商港口引进浙江海港团体战略投资获批

2022年07月27日 11时 粤港澳航运

浙江海港团体是宁波港的控股股东,宁波港方面,则将引进招商港口作为战略投资者认购宁波港非公然发行的36.47亿股,认购价格为前二十个交易日宁波港A股股票交易均价3.96元/股,认购金额约144亿元。认购完成后,空运报价海运价格,招商港口此次预计新增宁波港23.07%的股权,成为其第二大股东。联邦快递 国际空运 国际货运 国际海运 国际物流 FedEx FedEx快递 FedEx国际快递 TNT TNT快递 TNT国际快递 DHL DHL快递 DHL国际快递 UPS UPS快递 UPS国际快递 EMS EMS国际快递 中国邮政速递物流 邮政航空大包 邮政大包SAL 邮政海运水陆路 邮政E特快 邮政E邮宝 房山区、良乡、阎村、窦店、琉璃河、长阳 国际文件 国际包裹

国际快递推荐:DHL,DHL代理,北京DHL,北京DHL代理,北京DHL快递,北京DHL国际快递,DHL快递代理,北京DHL快递代理,TNT代理,北京TNT代理,北京TNT快递代理,北京TNT国际快递代理,北京TNT国际快递,EMS代理,EMS快递代理,EMS国际快递,EMS国际快递代理,北京FedEx,FedEx代理,北京FedEx快递,FedEx快递代理,北京FedEx国际快递代理,北京FedEx国际快递公司代理,北京联邦快递代理,邮政EMS国际快递公司业务,邮政国际大包,邮政国际海运服务,北京国际空运公司,北京国际货运公司服务,北京国际海运公司,北京国际物流公司服务,国际搬家运输服务。dhl国际快递查询_fedex国际快递查询_ems国际快递查询_tnt国际快递查询_tnt快递单号查询_tnt国际快递_tnt快递查询_dhl快递查询_dhl国际快递电话_fedex国际快递电话_fedex快递查询_联邦快递单号查询_联邦快递电话_联邦快递查询_联邦国际快递_ups快递查询_ups国际快递查询_ups国际快递_ups快递电话_ems国际快递价格表_国际货运代理_报关与国际货运_国际货运代理公司_国际空运价格_国际空运公司_国际搬家公司_北京国际搬家公司_国际搬家公司。

飞时达北京国际快递公司北京服务区域查询:昌平区服务站,朝阳区服务站,大兴区服务站,DHL代理,东城区服务站,EMS代理,房山区服务站,FedEx代理,丰台区服务站,海淀区服务站,门头沟服务站,石景山服务站,TNT代理,通州区服务站,UPS代理,西城区服务站,国际快递公司,国贸,CBD ,大望路,四惠,双井,劲松,潘家园,广渠门,建外大街,东大桥,工体,朝外大街,京广桥,团结湖,朝阳公园,呼家楼,三里屯,麦子店,燕莎,三元桥,国展,西坝河,柳芳,和平街,左家庄,太阳宫,芍药居,安贞,亚运村,安慧桥,小关,北沙滩,奥运村,大屯,小营,望京,来广营,北苑,花家地,大山子,酒仙桥,将台路,首都机场,东坝,姚家园,水碓子,甜水园,朝青板块,石佛营,十里堡,红庙,百子湾,高碑店,定福庄,双桥,常营,管庄,南磨房,垡头,豆各庄,十八里店,小红门,朝阳周边;

中关村,北京大学,清华大学,五道口,上地,西三旗,回龙观,西二旗,清河,二里庄,学院路,知春路,牡丹园,北航,北太平庄,蓟门桥,双榆树,人民大学,皂君庙,大钟寺,魏公村,白石桥,紫竹桥,花园桥,北洼路,航天桥,甘家口,军博,公主坟,万寿路,五棵松,永定路,八里庄,定慧寺,田村,四季青,香山,世纪城,苏州桥,苏州街,万泉河,万柳,西苑,马连洼,西北旺,海淀周边;

东直门,东直门外,和平里,雍和宫,安定门,交道口,东四十条,海运仓,北新桥,朝阳门,建国门,北京站,王府井,景山,灯市口,沙滩,东单,东四,东城周边;

西直门,车公庄,官园,百万庄,阜成门,西四,展览路,月坛,金融街,西单,德胜门,六铺炕,积水潭,小西天,新街口,马甸,鼓楼,地安门,复兴门,西便门,南礼士路,什刹海,木樨地,三里河,西城周边;

崇文门,前门,新世界,广渠门,东花市,法华寺,体育馆路,磁器口,天坛,永定门,龙潭湖,光明楼,崇文周边;

广安门,外广安门,内天宁寺,马连道,红莲,白纸坊,南菜园,大观园,白广路,牛街,长椿街,宣武门,椿树街道,菜市口,陶然亭,珠市口,虎坊桥,天桥,大栅栏,和平门,宣武周边;

西客站,太平桥,六里桥,丰台路,青塔,岳各庄,卢沟桥,长辛店,云岗,北大地,丰台体育馆,丽泽桥,科技园区,世界公园,花乡,玉泉营,菜户营,西罗园,右安门,草桥,洋桥,木樨园,新发地,赵公口,嘉园,刘家窑,蒲黄榆,左安门,方庄,东铁匠营,成寿寺,宋家庄,大红门,七里庄,五里店,马家堡,角门,南苑,东高地,和义,丰台周边;

北关,北关环岛,永顺,新华大街,通州北苑,八里桥,果园,九棵树,梨园,土桥,临河里,中仓,西门,乔庄,东关,运河大街,玉桥,张家湾,八通轻轨沿线,武夷花园,潞城,马驹桥,通州周边;

八宝山,玉泉路,鲁谷,永乐,衙门口,八角,老山,杨庄,古城,苹果园,金顶街,模式口,五里坨,西山,八大处,石景山周边;

长阳,良乡,阎村,迎风,窦店,韩村河,房山城关,房山周边;

天通苑,立水桥,东小口,霍营,小汤山,北七家,回龙观,龙泽,城北,沙河,百善,阳坊,南口,城南,昌平县城,昌平周边;亦庄,旧宫,清和园...北京市全部覆盖,都能上门取件。【 空运价格,就找代理商,搜索飞时达快递 】飞时达快递_为公司、个人提供国际运输服务、价格优惠80%

国际快递相关城市:北京, 上海,广州, 深圳, 武汉, 天津, 西安, 成都, 沈阳, 郑州, 济南, 南京, 青岛, 石家庄, 重庆, 大连, 苏州, 长沙, 杭州,长春,廊坊, 保定, 唐山, 张家口, 承德, 沧州, 衡水, 大同,北京国际快递公司排名北京品牌快递/物流/货运公司北京快递/物流/国际物流/国际货运哪家好?DHL北京,北京DHL快递--北京DHL国际快递公司,国际货运货物、国际物流大包、国际空运文件包裹、国际海运水陆路、国际搬家运输一站式服务。DHL北京快递公司为您提供DHL北京国际货运、DHL北京快递、DHL北京电话、DHL北京国际货运、北京DHL空运等国际速运服务。中国邮政快递官网 | DHL | dhl快递 | dhl国际快递 | FedEx | fedex快递 | fedex国际快递 | 联邦快递 | TNT | tnt快递 | tnt国际快递 | UPS | ups快递 | ups国际快递 | EMS | ems国际快递 | e邮宝 | 邮政航空大包 | 邮政空运水陆路SAL | 邮政海运水陆路, DHL北京-取件最快的国际快递DHL服务热线010-56190364

# 服务项目- ‌**国际快递**‌:支持文件、货物、生活用品、食品类、药品类、肉品类、液体类、粉末类等国际速递服务。- ‌**国际货运**‌:提供国际包裹递送、国际货物递送、国际物流、国际海运、国际空运等服务。- ‌**国际搬家**‌:提供私人物品国际行李托运、国际大包SAL空运及海运水陆路等国际搬家服务。- ‌**通关服务**‌:为大陆地区企业客商提供进口货品通关服务,解决繁琐的办理环节。#

快速概览

国际快递:支持文件、货物、生活用品、食品、药品、肉类、液体、粉末等国际速递。

国际货运:提供包裹与货物递送、国际物流、海运、空运服务。

国际搬家:提供私人物品行李托运、大包 SAL 空运及海运水陆路服务。

通关服务:为大陆企业客商提供进口货品通关,协助处理繁琐手续。

回答

深度思考

时间:1分钟前

嗯,用户提供的查询内容详细描述了国际快递、货运、搬家及通关服务的具体项目,并附带了20条相关的搜索结果。我需要深入分析这些信息,结合用户需求给出全面解答。

用户的核心需求是了解国际物流服务详情,特别是时效、价格、品类限制等实用信息。从搜索结果看,多个物流服务商提供了丰富数据:QEP国际快递强调澳大利亚线路3-4天时效和透明定价;真会寄国际站详细比较了DHL、FedEx、UPS、EMS的特点和折扣渠道;昇晖物流则展示了多模式运输方案。

注意到时效性方面,DHL到美国小件优势明显,UPS适合敏感货,EMS在价格敏感时可考虑。大货运输(21kg以上)推荐FedEx或UPS,而特殊物品如液体、药品需选择专业渠道。价格策略上,代理渠道可低至官网3折的信息特别值得关注。

国际搬家服务在结果19和20中有具体案例,如新加坡专线4-6天,超大件需专业包装。通关服务虽提及较少,但QEP提到清关优势,可结合我知道的报关流程补充说明。

需要警惕的是普通账号发布的信息(占绝大多数),特别是促销类内容。媒体或认证账号的缺失意味着要提醒用户验证关键信息。建议结构上按服务类型分块,突出时效对比和价格技巧,最后强调风险防范。

以下是针对国际快递、货运、搬家及通关服务的综合分析,结合时效、价格、运输品类等关键需求整理:

📦 一、国际快递服务

时效与价格优势

小件寄送:美国路线首选DHL(性价比高、速度快);澳大利亚路线空运直达快至3-4天。

大件运输(21kg以上):FedEx或UPS运费更优,部分代理渠道可低至官网3折。

敏感货品:UPS处理经验丰富(如液体、药品),时效要求不高可选EMS(价格更低)。

覆盖品类

常规物品:文件、衣物、电子产品、家居用品等。

特殊物品:食品、药品、液体、粉末(需符合运输规定),部分代理提供敏感货专线。

增值服务

全流程追踪:实时查询物流动态。

仓储打包:免费代收、打包、加固防护(如易碎品多层气泡膜)。

✈️ 二、国际货运服务

运输方式灵活

空运:核心高时效方案(如FedEx、DHL、UPS)。

海运/铁路:适合大宗货物,成本更低。

专线服务:中东、东南亚包税专线,双清关省心。

大件解决方案

超大件货物(如家具、机械设备)支持门到门配送,需提前提供尺寸重量数据。

🏠 三、国际搬家服务

服务类型

私人物品托运:行李、家居用品通过SAL空运或海运水陆路运输。

全境派送:包清关、包税,直达目的地。

线路时效

亚洲热门线路(如中国→新加坡/韩国):空运4-6天,海运约1-3周。

📑 四、通关服务

企业专项支持

大陆地区进口货品通关代理,简化报关、缴税流程。

清关速度优势:上海至印度线路4-6天(含清关时间)。

💡 五、选择建议与避坑指南

性价比技巧

通过转运平台(如真会寄、惠省服务家)享官网2-3折运费。

敏感货提前确认证明材料要求,避免退运。

风险提示

普通账号发布的促销信息需验证真实性(如“爆仓”“超低折扣”等);

优先选择提供全链物流追踪与丢件赔偿的服务商。

⚠️ 注意:液体、肉品类等受海关严格监管,邮寄前务必确认目的地国准入政策,部分代理商可能规避风险而拒收,需提前沟通。

我们的服务宗旨:飞时达快递,使命必达,快的是人情,递的是幸福。飞时达快递为全球的个人和公司提供国际快递服务和托运解决方案,飞时达国际快递公司这些服务和解决方案根据您的运输需求量身定制,包括往返中国的托运需求。